【编者按】投资如同长跑,不仅需要能力,还要有持久的耐力,更要重视时间的价值。——沃伦·巴菲特

为树立科学投资理念,弘扬成熟理性的投资文化,中国证券投资基金业协会向行业征集以“长期投资,价值投资”为主题的投教作品,截至7月26日,共收到82家会员机构报送的百余篇作品。协会将陆续展示上述作品,帮助投资者感受长期投资的力量,让时间的玫瑰慢慢绽放。

对多数普通投资者来说,股市跌一天,行情很乐观,持有;股市跌一周,下跌就是机会,加仓;股市跌一个月,被套牢了,受不了割肉了……

绝大多数投资者,就是这样追涨杀跌的。

然而,行情越是磨人,散户交易热情越冰冷,就意味着投资者可以进行逆向思维,尽早布局。

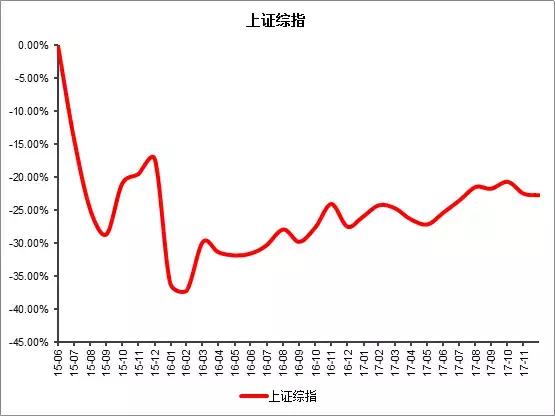

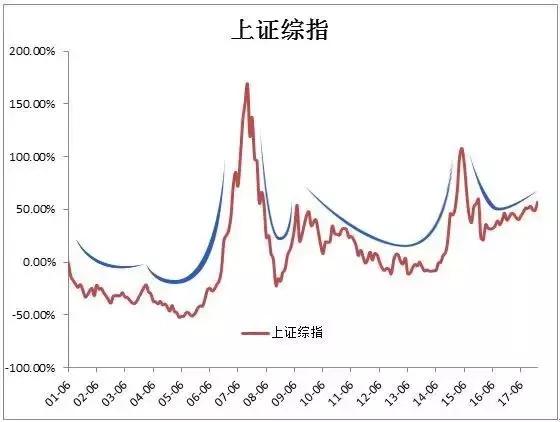

我们把上证综指2001年以来至今的走势拿出来看一看:在大跌背后,究竟出现了多少次”反击”的机会。

2001年至今上证综指月线走势图(数据来源:wind 截止日期:2018年5月29日)

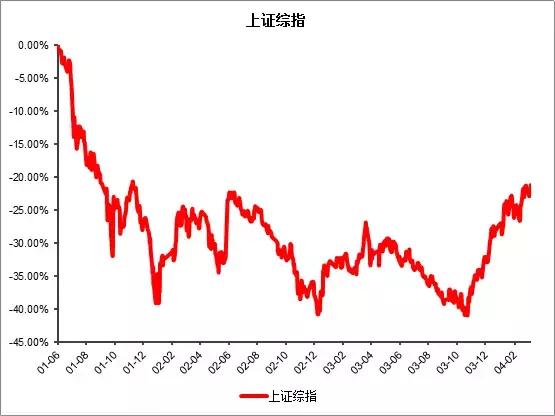

第一次微笑曲线

时间:2001年6月27日(2237点)—2004年4月1日(1758点) ;

期间指数累计涨跌幅:-21.29% ;

定投总收益:11.52%。

(数据来源:Wind)

如果我们以“月定投”的形式来定投上证综指,那么在2001年6月27至2003年12月27日这29个月期间,上证综指累计下跌32.18%,而定投的总收益率为-3.37%。如果我们坚持定投到2004年4月1日,那么定投的总收益为11.52%。可以说短短3个月,就能让投资者取得正收益。

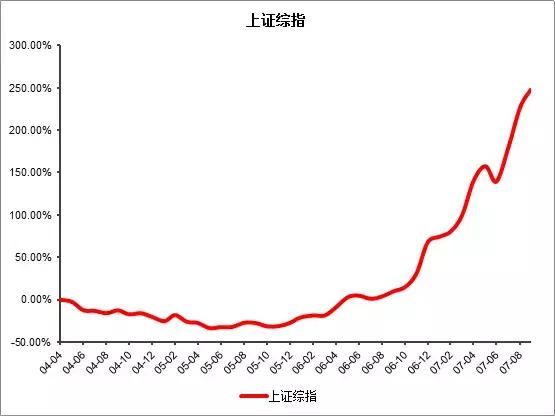

第二次微笑曲线

时间:2004年4月1日(1758点)-2007年10月16日(6124点);

期间指数涨跌幅:249.79%;

定投总收益:279.41%。

(数据来源:Wind)

在2007年大牛市期间,指数涨势强劲,定投的收益更强劲。我们仍然以月定投上证综指为例,从2004年4月1日开始坚持到2007年10月16日,那么定投的总收益率为279.41%。

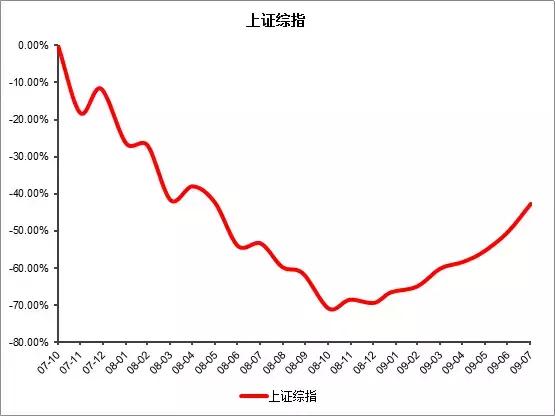

第三次微笑曲线

时间:2007年10月16日(6124点)—2009年8月4日(3478点);

期间指数涨跌幅:-43.21%;

定投总收益:23.42%。

(数据来源:Wind)

2007年大牛市过后,投资者经历了牛短熊长的噩梦。然而在漫长的熊市期间坚持定投,我们依然收获了相对较好的收益率。从2007年10月16日坚持月定投上证综指到2009年8月4日,那么定投的总收益率为23.42%。

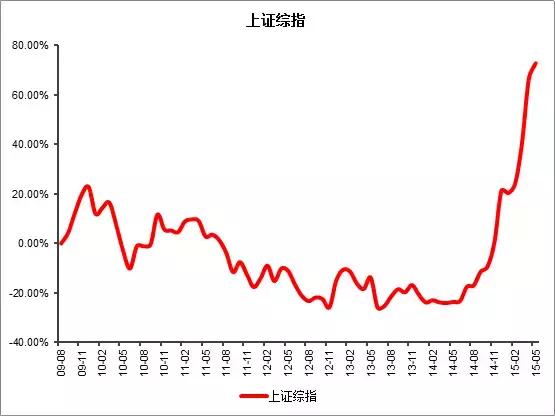

第四次微笑曲线

时间:2009年8月4日(3478点)—2015年6月12日(5178点);

期间指数涨跌幅:48.88%;

定投总收益:105.87%。

(数据来源:Wind)

在此期间坚持定投,我们又收获了时间的玫瑰。在2015年牛市期间,我们在此前市场行情低迷时积累的低价筹码开始展现威力。从2009年8月4日开始月定投上证指数直到2015年6月12日,定投总收益率为105.87%。

第五次微笑曲线

时间:2015年6月12日(5143点)—2018年1月29日(3523点);

期间指数涨跌幅:-31.21%;

定投总收益:8.98%。

(数据来源:Wind)

同样月定投上证综指,这一期间定投总收益为8.98%。

从以上我们看到的五条“微笑曲线”来看,只要坚持长期定投,市场大跌并不可怕。定投正是帮助投资者坚持长期投资的好办法。定投强调的是细水长流,在市场低迷中分摊成本,以期待在相对高位获利了结。

当然,基金定投也需经受住市场涨跌的考验。我们要做到手中有基金,心中无净值。否则,如果我们天天盯着净值看,内心就会受到市场涨跌的困扰。因为,很多人在市场下跌时由于恐惧而终止定投,半途而废。

只有这样,我们才能收获市场转换所带来的微笑曲线。

(风险提示:文中定投数据来源于U8基金网。基金定投公式为M=a(1+x)[-1+(1+x)^n]/x。投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。基金过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。基金投资需谨慎。)

上一篇

上一篇